Hoe Crypto-opties te gebruiken voor speculatie en hedging in StormGain

Het potentiële rendement dat u genereert met crypto-opties hangt af van uw begrip van hoe u ze correct gebruikt. Onze volgende stap zal daarom een verscheidenheid aan populaire crypto-optiestrategieën en de beste scenario's voor elk daarvan onderzoeken.

Speculatie

Speculatie is meestal een meer kortetermijnstrategie en wordt vaak ingezet met als doel een grotere winst te realiseren voor een groter risico. Met crypto-opties kunt u speculeren op de prijsbewegingen van de onderliggende waarde voor een variërend risiconiveau, afhankelijk van uw interesse ervoor.

Speculatieve strategieën met Crypto-opties

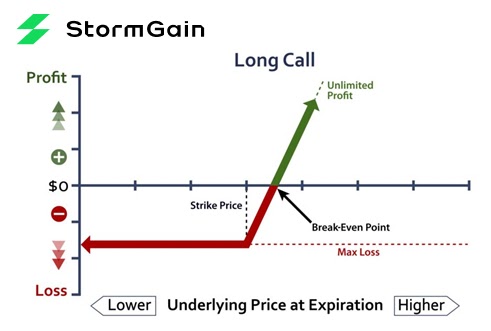

Long Call = een Call Crypto-optie kopen

Long calls kunnen geweldige opties zijn als u optimistisch bent of denkt dat de onderliggende crypto-activa over een langere periode zullen stijgen. Het geeft het optiecontract een langere vervalperiode, en dus meer tijd voor het activum om de uitoefenprijs te bereiken of te overschrijden.

Voorbeeld

Als Bitcoin momenteel wordt verhandeld tegen $10.000 en u denkt dat het naar een hogere prijs zal stijgen vóór de vervaldatum van de crypto-optie, kunt u een positie innemen door een crypto-calloptie te kopen.

Risico beloning:In dit geval zouden de potentiële voordelen van uw lange call onbeperkt zijn en veel hoger dan wanneer u rechtstreeks in Bitcoin had geïnvesteerd. Uw verlies is daarentegen beperkt tot wat u voor de crypto-optie heeft betaald, aangezien het niet onder 0 kan komen, zelfs als de prijs van Bitcoin bij het verstrijken ver onder de uitoefenprijs van de crypto-optie ligt.

Opmerking : deze strategie kan worden herhaald als u denkt dat de prijs in de loop van de tijd zal dalen via de vorm van het verkopen/shorten van een crypto-putoptie. Naarmate de prijs daalt, zou de waarde van uw putoptie toenemen, maar de winst zou beperkt zijn, aangezien de waarde van de put niet onder 0 kan komen.

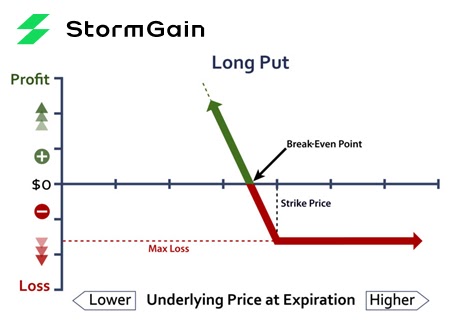

Long Put = een Put Crypto-optie kopen

Deze handelsstrategie wordt gebruikt wanneer u bearish bent of denkt dat de prijs van een activum in waarde zal dalen. Bovendien stellen long-puts u in staat uw posities te benutten, aangezien de verandering in de waarde van de optie meestal groter is dan de verandering in de waarde van de onderliggende waarde.

Voorbeeld

Als we doorgaan met het bovenstaande voorbeeld, als Bitcoin momenteel wordt verhandeld tegen $10.000, en u denkt dat het lager zal worden verhandeld voordat de crypto-optie afloopt, kunt u een put-crypto-optie kopen.

Risico beloning:In dit geval zouden de potentiële winsten van uw putoptie onbeperkt zijn en veel hoger dan wanneer u rechtstreeks in Bitcoin had geïnvesteerd. Uw verlies is daarentegen beperkt tot wat u voor de crypto-optie hebt betaald, aangezien het niet onder 0 kan komen, zelfs als de prijs van Bitcoin bij het verstrijken ver boven de uitoefenprijs van de crypto-optie ligt.

Opmerking : deze strategie kan worden gerepliceerd als u denkt dat de prijs in de loop van de tijd zal stijgen via de vorm van het kopen van een crypto-calloptie. Naarmate de prijs hoger wordt, neemt de waarde van uw calloptie toe.

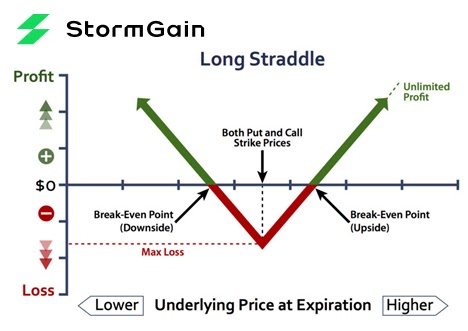

Straddle = Een call- en een put-crypto-optie kopen met dezelfde uitoefenprijs en gelijktijdige vervaldatum op dezelfde onderliggende waarde

U kunt deze strategie gebruiken als u verwacht dat de volatiliteit van een actief zal toenemen, maar niet zeker weet in welke richting. Straddling is dan ook een veelgebruikte aanpak rond belangrijke aankondigingen of nieuws die cryptoprijzen sterk kunnen beïnvloeden.

Voorbeeld

Laten we, nogmaals met Bitcoin als voorbeeld, stellen dat er in de VS een nieuwe reeks voorschriften wordt besproken die van invloed kunnen zijn op de cryptomarkt. Als handelaar weet u misschien niet hoe dit de cryptoprijzen zal beïnvloeden, maar u verwacht dat ze aanzienlijk in de ene of de andere richting zullen bewegen. In dit geval straddle je door zowel call- als put-crypto-opties te kopen met dezelfde vervaldatum voor Bitcoin.

Risico beloning:Laten we aannemen dat na de daadwerkelijke aankondiging de markten positief reageren en de prijs van het onderliggende crypto-activum waarvoor u optiecontracten hebt gekocht omhoog schiet. U maakt een klein verlies op de put-crypto-optie die gelijk is aan de prijs die u ervoor hebt betaald, en een grote winst op de waarde van de call-crypto-optie. Het tegenovergestelde zou waar zijn als de prijzen zouden dalen. U zou een verlies lijden op de call-crypto-optie die gelijk is aan de prijs die u ervoor hebt betaald, en een winst op de put-crypto-optie. In het geval dat de markten niet reageren op de gebeurtenis en de prijzen niet veranderen, zouden beide crypto-opties langzaam in waarde dalen naarmate hun vervaldatum nadert.

Afdekken

Hedging is een poging om verliezen op uw portefeuille te beperken door omgekeerde posities in te nemen in het geval van ongunstige prijsveranderingen. Een van de centrale doelen van opties is om handelaren in staat te stellen hun posities af te dekken tegen een aantrekkelijke kostenratio.

Afdekkingsstrategieën met crypto-opties

Laten we ons voorstellen dat u winst heeft gemaakt op een investering in Bitcoin. Stel dat u op een lange vakantie wilt gaan en in deze tijd niet de markten wilt volgen of handel wilt drijven, maar ook uw belegging niet wilt verkopen. In dat geval kunt u uw Bitcoin-bezit behouden en daarnaast enkele Put Crypto-opties op dezelfde onderliggende waarde kopen.

Als Bitcoin stijgt, maakt u winst op uw bezit en een klein verlies op de Put Crypto-optie, waardoor de totale waarde van uw bezit enigszins stabiel blijft. Omgekeerd, als de Bitcoin daalt, worden uw verliezen op de index gecompenseerd door de winsten in de prijs van de Put Crypto-optie. Ten slotte, als Bitcoin vlak blijft, zal de waarde van de Put Crypto-optie ook niet veel veranderen en zullen uw posities relatief stabiel blijven.

Een opmerking over hefboomwerking

Zoals we hopelijk inmiddels duidelijk hebben gemaakt, zijn crypto-opties volatieler dan hun onderliggende activa, wat handelaren meer winst- en verliespotentieel kan bieden. Vanuit één perspectief kunnen crypto-opties zelfs worden gezien als het innemen van hefboomposities in de onderliggende activa. Daarom moet u voorzichtig zijn bij het gebruik van hefboomwerking met crypto-opties. Als extra voorzorgsmaatregel hebben we de multiplier voor het verhandelen van crypto-opties op StormGain beperkt en raden we aan dat u zorgvuldig nadenkt over het risico dat u bereid bent te nemen voordat u posities met hefboomwerking opent.

Nu u de basisprincipes van Crypto-opties kent, de redenen waarom u mogelijk geïnteresseerd bent om ze te gebruiken en de strategieën die u kunt gebruiken, bent u klaar om uw eerste paar oefentransacties te plaatsen.

Waarom zou ik Crypto-opties verhandelen?

Misschien is de belangrijkste aantrekkingskracht als het gaat om het verhandelen van crypto-opties dat ze een veel hoger niveau van volatiliteit bieden. De hogere volatiliteit vertaalt zich in hogere potentiële winsten tegen een hoger risico. De prijsstructuur van het optiemodel zorgt ervoor dat veranderingen in de prijs van de onderliggende waarde worden vermenigvuldigd om te resulteren in de waarde van de optie. Daarom resulteren crypto-opties in veel sterkere prijsschommelingen als het gaat om de waarde van de optie in vergelijking met de onderliggende waarde zelf.

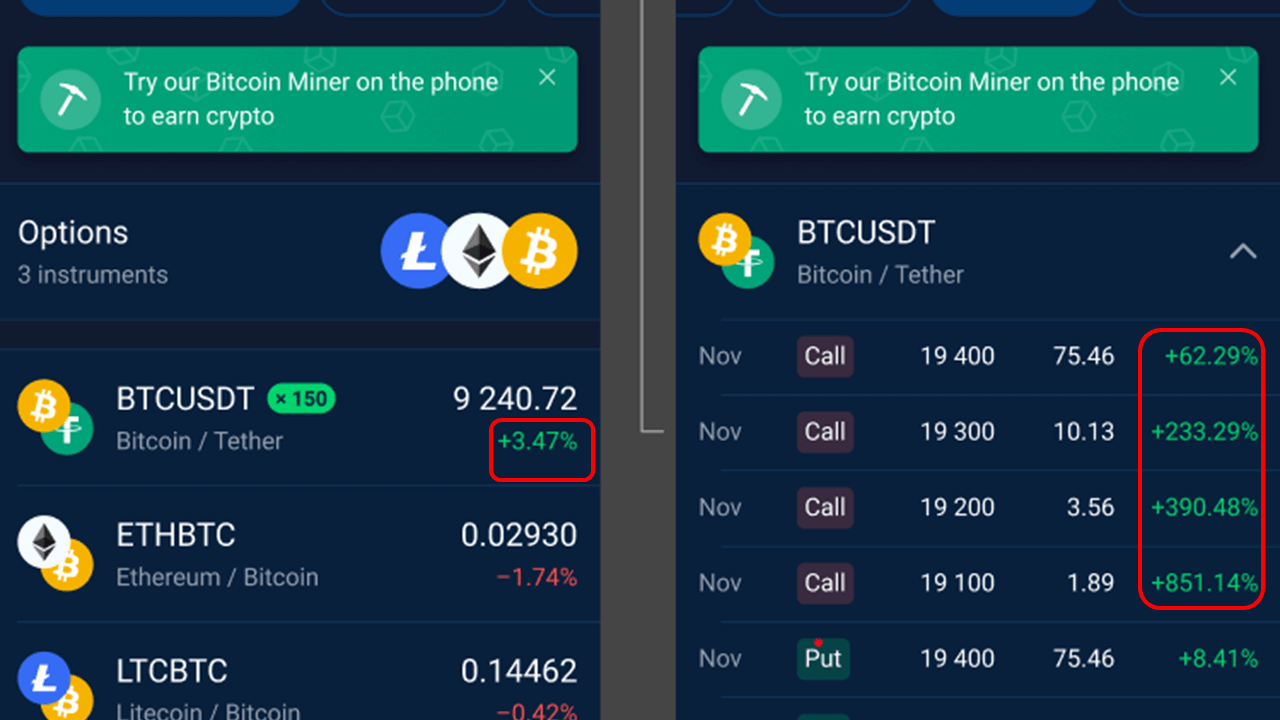

Veel hogere volatiliteit op Crypto-opties in vergelijking met de onderliggende waarde.

In het bovenstaande voorbeeld kunt u zien dat Bitcoin vandaag 3,47% is gestegen. Met name de overeenkomstige prijsveranderingen voor de verschillende Crypto-opties gekoppeld aan Bitcoin variëren van 62,29% tot 851,15%. Dit vertaalt zich in prijsveranderingen die ongeveer 20 en 280 keer groter zijn.

Meer exposure Met

crypto-opties kunt u grotere posities innemen met dezelfde hoeveelheid kapitaal. De reden hiervoor is dat de prijs van optiecontracten meestal aanzienlijk lager is dan die van de onderliggende waarde. Een calloptie op Bitcoin kan bijvoorbeeld rond de $100 dollar liggen, afhankelijk van uw uitoefenprijs. Laten we bijvoorbeeld zeggen dat Bitcoin in de buurt van $10.000 handelt. In wezen kunt u de prijsveranderingen van Bitcoin verhandelen tegen een fractie van de werkelijke kosten van Bitcoin.

Voorbeeld

Laten we meer bij het Bitcoin-voorbeeld blijven. Stel dat u denkt dat de prijs van Bitcoin zal stijgen. Als u Bitcoin zelf zou kopen voor €10.000, en het springt naar €11.000, dan zou u €1.000 minus alle bijbehorende transactiekosten verdienen om uw positie met succes te sluiten voor een mooi rendement van 10%.

Laten we ons nu voorstellen dat u hetzelfde bedrag heeft geïnvesteerd om 1.000 call-crypto-opties op Bitcoin te kopen, die elk $ 10 kosten, voor een totaal van $ 10.000. Dezelfde verandering van $ 1.000 in Bitcoin van $ 10.000 naar $ 11.000 kan de prijs van crypto-opties gemakkelijk 8 tot 10 keer vermenigvuldigen. Hoewel dit af en toe voorkomt, laten we een conservatiever cijfer gebruiken en aannemen dat de prijs van de opties met 5 keer stijgt. Als u in dit voorbeeld uw positie zou sluiten en uw 1.000 crypto-opties zou verkopen tegen de nieuwe prijs van 50 (5 x 10), zou u 50.000 (1.000 x $ 50) (min transactiekosten) krijgen. U zou dus een winst van 40.000 hebben gerealiseerd met dezelfde investering van 10.000 voor een (40.000 / 10.000) * 100 = 400% rendement.

Het bovenstaande voorbeeld dient om het potentiële rendement te tonen dat crypto-opties kunnen genereren in vergelijking met rechtstreeks beleggen in het crypto-activum zelf. Hoewel dit voorbeeld het geval zou kunnen zijn, is het omgekeerde tot op zekere hoogte ook waar. Met crypto-opties verliest u alleen uw initiële investering. Als de prijs van Bitcoin bijvoorbeeld dramatisch daalt nadat u voor $ 10.000 aan oproepen hebt gekocht, zou het meeste dat u zou verliezen, ongeacht hoeveel Bitcoin daalt, $ 10.000 zijn - de oorspronkelijke prijs van de investering.

Daarom is het raadzaam om alleen een bedrag te beleggen dat u bereid bent te verliezen en uw risico te beheren door een geschikt Stop Loss-niveau te gebruiken.

Vermijd wat kosten

Een ander interessant punt over het verhandelen van crypto-opties is dat u bij hen geen overnight swaps gebruikt. Dit dient om de totale handelskosten te verlagen en kan met name belangrijk zijn bij handel op middellange en lange termijn.

Nu u een beter begrip heeft van de voor- en nadelen van het gebruik van crypto-opties, is het nu tijd om enkele van de beste strategieën te leren die u ermee kunt gebruiken.

Wat moet ik weten over Crypto-opties?

Crypto-opties

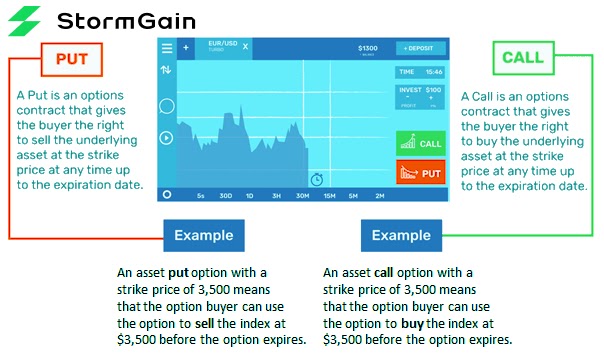

Crypto-opties verschillen van traditionele opties, doordat het afgeleide instrumenten zijn die de mogelijkheid bieden om te handelen op de prijsfluctuaties van het onderliggende crypto-activum zonder de noodzaak om het crypto-activum zelf daadwerkelijk te bezitten. Bij het verhandelen van crypto-opties wint of verliest u het verschil tussen de openings- en slotkoers van de positie, afhankelijk van waar deze handelde toen het crypto-optiecontract werd geactiveerd.StormGain geeft u de mogelijkheid om crypto-opties te verhandelen op een groot aantal verschillende crypto-activa. De crypto-activa die als opties kunnen worden verhandeld, zijn te vinden in de sectie Opties van het platform, vermeld als een subsectie van de specifieke crypto-activa. Hier vindt u de verschillende soorten optiecontracten, zoals calls en puts, evenals vervaldata en uitoefenprijzen.

Voorbeeld

Hieronder ziet u bijvoorbeeld Call- en Put-opties op Bitcoin, die in november aflopen met uitoefenprijzen variërend van 19.100 tot 19.400.

Het belangrijkste verschil tussen crypto-opties als derivaten hier en traditionele, fysieke opties, is dat u met crypto-opties de onderliggende waarde niet vóór de vervaldatum tegen de opgegeven prijs kunt kopen. In plaats daarvan handelt u alleen in de prijsschommelingen van de onderliggende waarde.

Crypto-opties versus traditionele opties

Nu we de basisprincipes van crypto-opties hebben behandeld, laten we een aantal basisprincipes van traditionele opties doornemen om u te helpen met nog meer vertrouwen te handelen. Traditionele opties zijn afgeleide financiële instrumenten waarvan de waarde wordt bepaald door de onderliggende waarde, zoals een aandelen-, grondstoffen- of aandelenindex. Ze bieden handelaren de mogelijkheid, maar niet de vereiste, om een bepaald bedrag van de onderliggende waarde te kopen of te verkopen tegen de prijs waarvoor het werd verhandeld toen het contract werd geïnitieerd. Omdat dit geen vereiste is, verplichten ze de handelaar niet tot kopen of verkopen, wat voor meer flexibiliteit zorgt.- Callopties geven de eigenaar het recht om de onderliggende waarde binnen een bepaalde tijd tegen een vooraf bepaalde prijs te kopen.

- Putopties geven de eigenaar het recht om de onderliggende waarde binnen een bepaalde tijd tegen een vooraf bepaalde prijs te verkopen.

- De onderliggende waarde is het financiële instrument waarvan de koersschommelingen bepalen of de waarde van de optie omhoog of omlaag gaat.

- De uitoefenprijs is de prijs waartegen de onderliggende waarde kan worden gekocht, in het geval van callopties, of verkocht, met putopties, als deze worden uitgeoefend op de vervaldatum.

- De expiratie, ook wel de expiratiedatum genoemd, is het gespecificeerde tijdsbestek waarvoor de optie kan worden uitgeoefend. De periode tussen opening en vervaldatum staat bekend als de "tijd tot volwassenheid". Houd er rekening mee dat de crypto-opties die worden aangeboden op StormGain automatisch verlopen op hun vervaldatum, wat betekent dat de positie automatisch wordt gesloten als deze tegen die tijd niet is verkocht. Het is daarom belangrijk om uw crypto-optiecontracten goed in de gaten te houden.

Wat bepaalt de prijs van Crypto-opties

Zonder uren te besteden aan buitensporige details en financiële formules, volstaat het om te zeggen dat de volgende kernpunten de waarde van crypto-opties bepalen:- De prijs van de onderliggende waarde is een centrale bepalende factor.

- Marktvolatiliteit is een extra sleutelfactor van de prijs en waarde van crypto-opties. Hogere volatiliteit vertaalt zich doorgaans in een hogere prijs voor de bijbehorende crypto-opties.

- Ook de vervaldatum heeft invloed op de prijs. Hoe groter de tijd tussen opening en expiratie, hoe groter de kans dat de optie de uitoefenprijs bereikt of overschrijdt. Opties met een lange vervaldatum worden sprongen genoemd en zijn doorgaans duurder.

- Ten slotte zullen vraag en aanbod van specifieke crypto-opties de prijs beïnvloeden.